Tantangan likuiditas dan ekspektasi pertumbuhan di era pemerintahan baru – Perusahaan

Tantangan likuiditas dan ekspektasi pertumbuhan di era pemerintahan baru – Perusahaan

Perekonomian global saat ini tengah bersiap memasuki masa pemulihan yang ditandai dengan prospek penurunan suku bunga global, termasuk di Indonesia. Kebijakan ekonomi diperkirakan akan bersifat ekspansif, terutama dengan dimulainya pemerintahan baru. Kinerja perbankan menguat, dengan beberapa bank besar melaporkan hasil kuartal ketiga yang optimis. Pertumbuhan kredit meningkat signifikan, didorong oleh pemulihan, khususnya di segmen korporasi. Ke depan, prospek penurunan suku bunga dan kebijakan pemerintah baru diperkirakan akan semakin mendukung potensi percepatan kredit.

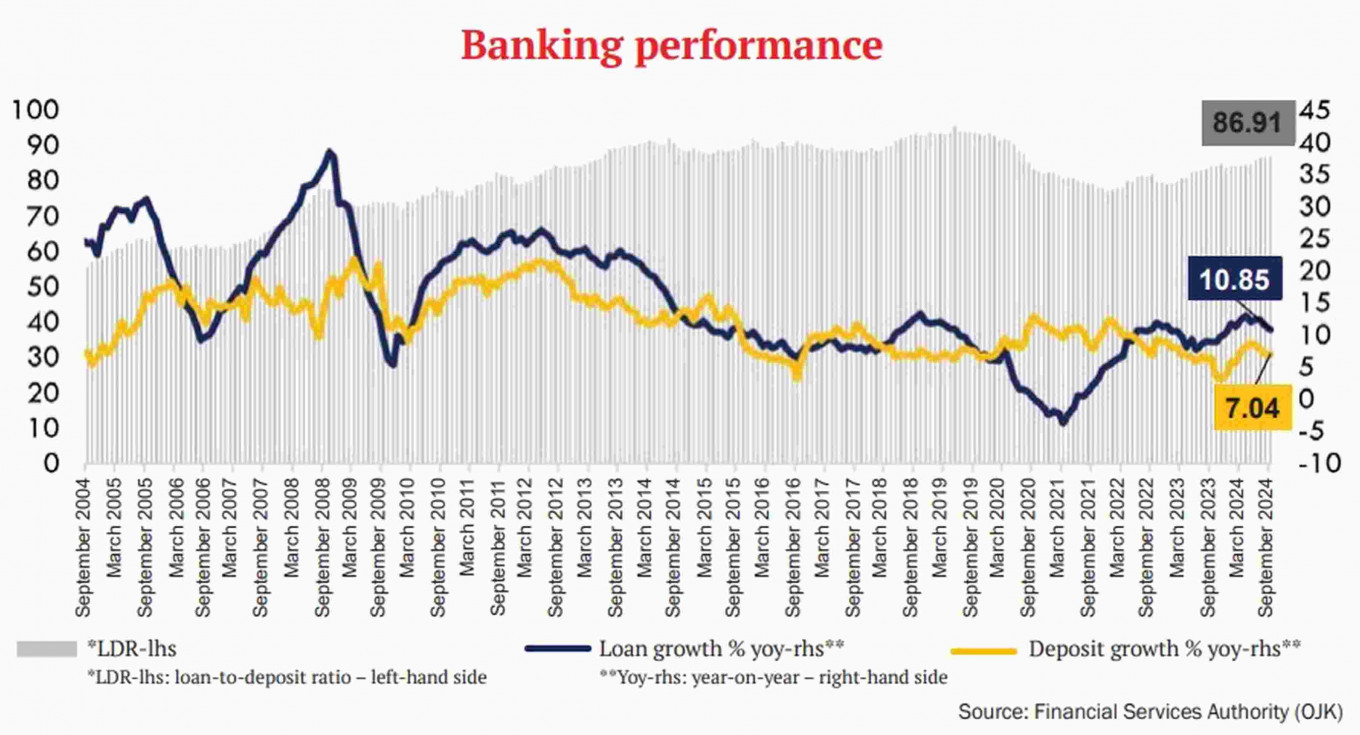

Namun demikian, di tengah optimisme pemulihan ekonomi Indonesia, sektor perbankan masih menghadapi tantangan terkait kondisi likuiditas yang semakin ketat. Data terkini menunjukkan pertumbuhan kredit sebesar 10,85 persen year-on-year per September 2024, lebih tinggi dibandingkan pertumbuhan dana pihak ketiga (DPK) yang hanya sebesar 7,04 persen year-on-year. Hal ini menyebabkan rasio pinjaman terhadap simpanan (LDR) perbankan meningkat menjadi 86,91 persen pada September 2024 dari 83,87 persen pada awal tahun, yang menunjukkan bahwa kapasitas perbankan dalam menyalurkan kredit semakin terbatas.

Lambatnya pertumbuhan DPK disebabkan oleh beberapa faktor struktural. Pertama, perlambatan ekonomi global telah menurunkan pendapatan komoditas seiring dengan normalisasi harga komoditas global, terutama pada sektor minyak dan gas, batu bara, dan pertanian. Kedua, pendapatan kelompok berpendapatan menengah ke bawah juga terkena dampaknya, sehingga mengurangi tabungan mereka di bank. Ketiga, dana masih ditempatkan di luar negeri karena tingkat suku bunga internasional yang lebih menarik. Keempat, instrumen investasi alternatif menawarkan imbal hasil yang lebih menarik.

Bank juga perlu mewaspadai situasi perekonomian global. Saat ini, pemilu Amerika Serikat merupakan faktor signifikan yang mempengaruhi volatilitas pasar keuangan. Kebijakan ekonomi AS ke depan diperkirakan akan ekspansif sehingga berpotensi meningkatkan defisit fiskal dan tingkat utang AS. Kebijakan ekspansif ini dapat meningkatkan inflasi di AS, yang mungkin menunda fase penurunan suku bunga. Berbagai isu dan data perekonomian Amerika dapat menyebabkan gejolak pasar keuangan dan mendorong arus keluar modal dari emerging market, termasuk Indonesia. Kami sekarang menunggu hasil Pertemuan Komite Pasar Terbuka Federal (FOMC) pada hari Kamis, yang akan memberikan wawasan mengenai prospek suku bunga AS. Pasar mengantisipasi bahwa Federal Reserve akan menurunkan Federal Funds Rate (FFR) sebesar 25 basis poin.

Di tengah tantangan global tersebut, sektor perbankan harus mewaspadai kebijakan politik dan ekonomi AS serta menyiapkan strategi mitigasi risiko untuk menjaga stabilitas dan kinerja keuangan. Kondisi likuiditas baik dalam rupiah maupun valuta asing harus dikelola secara efektif. Bank yang memiliki eksposur terhadap aset atau liabilitas valuta asing perlu menerapkan transaksi lindung nilai secara hati-hati dan terukur.

Untuk menjaga momentum akselerasi kredit, kondisi likuiditas harus terus dipantau dan dijaga. Dengan kebijakan yang tepat, likuiditas perbankan diperkirakan akan membaik sehingga memberikan lebih banyak ruang bagi bank untuk memberikan pinjaman kepada sektor-sektor yang produktif dan mendukung pertumbuhan. Hal ini penting untuk merangsang pertumbuhan sektor riil yang memerlukan aliran pinjaman untuk menjaga momentum pertumbuhannya. Pendekatan ini juga penting untuk memastikan kecukupan likuiditas perbankan dalam menghadapi potensi ketidakstabilan perekonomian global, termasuk kemungkinan fluktuasi suku bunga. Semua itu tentunya harus dilakukan dengan tetap berpegang pada prinsip kehati-hatian dan manajemen risiko.

Bank Indonesia (BI) telah mengumumkan rencana untuk melanjutkan insentif likuiditas makroprudensial pada tahun 2025. Insentif ini diberikan kepada bank-bank yang berhasil menyalurkan pinjaman pada sektor-sektor yang menciptakan lapangan kerja tinggi dan mendorong pertumbuhan, dalam bentuk penurunan GWM. Insentif-insentif ini tidak hanya memberikan lebih banyak ruang untuk ekspansi pinjaman namun juga mendukung pemulihan perekonomian, khususnya bagi sektor-sektor yang masih lambat dalam pemulihan.